KK集团四战港股IPO,终于开始盈利

1月31日,KK集团在港交所网站披露了更新后的招股书,继续推进港股主板上市进程——这已是KK集团第四次递表,这家公司分别在2021年11月、2023年1月及7月向港交所递交过招股书,但均显示失效。

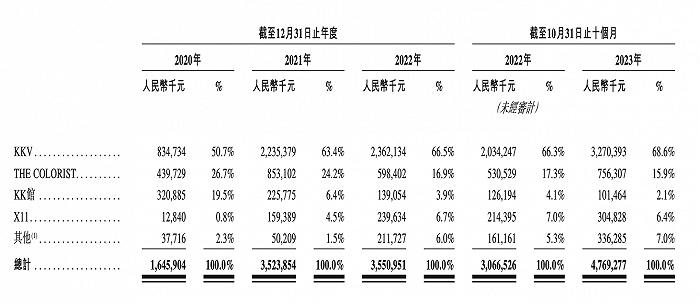

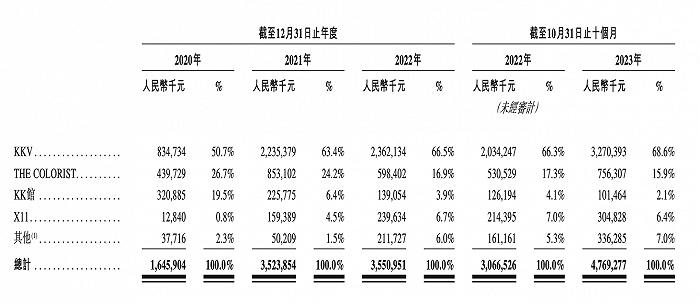

KK集团曾经历长达3年的业绩低谷。2020年至2022年,该公司营收分别为16.46亿元、35.24亿元和35.51亿元,增速明显放缓;经营亏损分别为1.42亿元、2.38亿元和3.23亿元,亏损程度逐步变大。

但好在随着消费者重回线下,挣扎已久的KK集团终于实现盈利。

2023年前十个月,KK集团的营收从2022年同期的30.67亿元增加55.5%至47.49亿元,对应净利润2.09亿元,经营利润3.76亿元。2022年同期,其经营亏损达1.60亿元。

招股书显示,线下门店经营状况的快速好转,主要因为2023年以来新冠疫情造成的不利影响已消退,同时公司也在优化商品成本占比,持续通过规模经济降低经营成本。

门店方面,KK集团逐渐重回规模扩张轨迹。

2020年至2022年,其门店数量分别为556、721、707家,到2023年10月31日增至724家,并进一步在2024年1月23日前增至800家,覆盖中国31个省的超过200座城市以及印度尼西亚的34座城市。

想要趁热打铁的KK集团,计划在2024、2025年分别各开设275家新店,即未来两年开店550家。这些新店大部分将位于中国二线及低线城市。

下沉,无疑是KK集团接下来的布局重点。招股书显示,截至2023年12月31日,KK集团有72家门店位于一线城市,而有676家门店位于二线及更下沉市场的约583家购物中心。但它能否实现未来的规模扩张仍有不少难题。

目前,KK集团的开店成本十分高昂。从招股书上看,其销售及分销开支主要与门店投资相关,而这项开支占总收入的百分比在2020年至2022年分别为24%、31.1%、37%。

核心品牌模型多走大店模式是其成本高昂的重要原因。

目前,KK集团旗下有定位为综合性生活方式零售店的KKV、美妆集合店THE COLORIST调色师、潮玩X11以及生活方式迷你卖场KK馆。而前三者门店面积均非常大,比如KKV面积在300平方米至3500平方米间。

目前,KKV是该公司营收的主要支柱,占比高达68.6%。2023年前十个月,KKV实现营收32.7亿元,同比增长60.77%;实现经营利润7.12亿元,同比增长250.14%;经营利润率也从10%增至21.8%。

虽然业绩复苏态势明显,但或许受困于大店模式及市场容量有限,KKV的开店速度并未有显著提升。2020年KKV的净增长曾达167家,但至2023年前十个月其门店净增长仅为38家。

美妆集合店THE COLORIST是该公司第二大营收来源,目前营收占比达16%。其业绩也有了明显改善。2023年前十个月,THE COLORIST实现营收7.56亿元,同比增长43.56%;实现经营利润1.28亿元,同比扭亏为盈;经营利润率也从-1.3%增长至17%。只是在2023年前十个月,其门店净增长数量仅为9家。

至于潮玩品牌X11,虽在报告期内实现扭亏为盈,经营利润由2022年同期的亏损7340万元增长至2023年10月31日止十个月的盈利1040万,但目前营收占比仍仅为6.4%。而KK馆早已沦为弃子,几番收缩下全国门店数量仅剩35家。

整体而言,即使主要依靠KKV、美妆集合店THE COLORIST,KK集团未来的拓店压力都不小。

并且这家公司在过去的几年间,已基本转向自营模式。

KK集团通过对加盟店做出股权投资、与加盟商成立合资企业等方式,将加盟门店转为自营。2020-2022年,KK集团加盟店数量分别为424、357、114,并进一步减少至2023年10月31日的109家。加盟商数量也随之减少,报告期内分别为85、65、39、39个。截至2023年10月31日,KK集团自有门店占比已高达84.9%。

这部分由于KK集团在清扫过去早期招揽加盟商时,因向加盟商提供财务支持等造成的合规风险,而大店模式也并不那么适合通过吸纳海量加盟商来降低拓店成本。此外,自营门店的毛利率要高于加盟店。报告期末,KK集团自有门店的毛利率为52.1%,加盟店毛利率则为15.8%。

但问题在于,没有海量加盟商分担资金、运营风险,无疑也进一步提升KK集团未来两年550家的拓店难度。

KK集团曾经历长达3年的业绩低谷。2020年至2022年,该公司营收分别为16.46亿元、35.24亿元和35.51亿元,增速明显放缓;经营亏损分别为1.42亿元、2.38亿元和3.23亿元,亏损程度逐步变大。

但好在随着消费者重回线下,挣扎已久的KK集团终于实现盈利。

2023年前十个月,KK集团的营收从2022年同期的30.67亿元增加55.5%至47.49亿元,对应净利润2.09亿元,经营利润3.76亿元。2022年同期,其经营亏损达1.60亿元。

招股书显示,线下门店经营状况的快速好转,主要因为2023年以来新冠疫情造成的不利影响已消退,同时公司也在优化商品成本占比,持续通过规模经济降低经营成本。

门店方面,KK集团逐渐重回规模扩张轨迹。

2020年至2022年,其门店数量分别为556、721、707家,到2023年10月31日增至724家,并进一步在2024年1月23日前增至800家,覆盖中国31个省的超过200座城市以及印度尼西亚的34座城市。

想要趁热打铁的KK集团,计划在2024、2025年分别各开设275家新店,即未来两年开店550家。这些新店大部分将位于中国二线及低线城市。

下沉,无疑是KK集团接下来的布局重点。招股书显示,截至2023年12月31日,KK集团有72家门店位于一线城市,而有676家门店位于二线及更下沉市场的约583家购物中心。但它能否实现未来的规模扩张仍有不少难题。

目前,KK集团的开店成本十分高昂。从招股书上看,其销售及分销开支主要与门店投资相关,而这项开支占总收入的百分比在2020年至2022年分别为24%、31.1%、37%。

核心品牌模型多走大店模式是其成本高昂的重要原因。

目前,KK集团旗下有定位为综合性生活方式零售店的KKV、美妆集合店THE COLORIST调色师、潮玩X11以及生活方式迷你卖场KK馆。而前三者门店面积均非常大,比如KKV面积在300平方米至3500平方米间。

目前,KKV是该公司营收的主要支柱,占比高达68.6%。2023年前十个月,KKV实现营收32.7亿元,同比增长60.77%;实现经营利润7.12亿元,同比增长250.14%;经营利润率也从10%增至21.8%。

虽然业绩复苏态势明显,但或许受困于大店模式及市场容量有限,KKV的开店速度并未有显著提升。2020年KKV的净增长曾达167家,但至2023年前十个月其门店净增长仅为38家。

美妆集合店THE COLORIST是该公司第二大营收来源,目前营收占比达16%。其业绩也有了明显改善。2023年前十个月,THE COLORIST实现营收7.56亿元,同比增长43.56%;实现经营利润1.28亿元,同比扭亏为盈;经营利润率也从-1.3%增长至17%。只是在2023年前十个月,其门店净增长数量仅为9家。

至于潮玩品牌X11,虽在报告期内实现扭亏为盈,经营利润由2022年同期的亏损7340万元增长至2023年10月31日止十个月的盈利1040万,但目前营收占比仍仅为6.4%。而KK馆早已沦为弃子,几番收缩下全国门店数量仅剩35家。

整体而言,即使主要依靠KKV、美妆集合店THE COLORIST,KK集团未来的拓店压力都不小。

并且这家公司在过去的几年间,已基本转向自营模式。

KK集团通过对加盟店做出股权投资、与加盟商成立合资企业等方式,将加盟门店转为自营。2020-2022年,KK集团加盟店数量分别为424、357、114,并进一步减少至2023年10月31日的109家。加盟商数量也随之减少,报告期内分别为85、65、39、39个。截至2023年10月31日,KK集团自有门店占比已高达84.9%。

这部分由于KK集团在清扫过去早期招揽加盟商时,因向加盟商提供财务支持等造成的合规风险,而大店模式也并不那么适合通过吸纳海量加盟商来降低拓店成本。此外,自营门店的毛利率要高于加盟店。报告期末,KK集团自有门店的毛利率为52.1%,加盟店毛利率则为15.8%。

但问题在于,没有海量加盟商分担资金、运营风险,无疑也进一步提升KK集团未来两年550家的拓店难度。

版权声明

本文收集整理自网络,如有侵权,请联系删除。