广发证券:A股风格研判框架和在当前的应用

摘要

1、2024年年初以来,市场风格发生剧烈变化,23年跌幅较小或者积累了一定涨幅的小盘股和TMT出现了幅度较大的调整。同时,一些稳定类大盘股却还有不同程度的正收益。龙年伊始,对后续市场风格的研判可能就变得尤为重要。

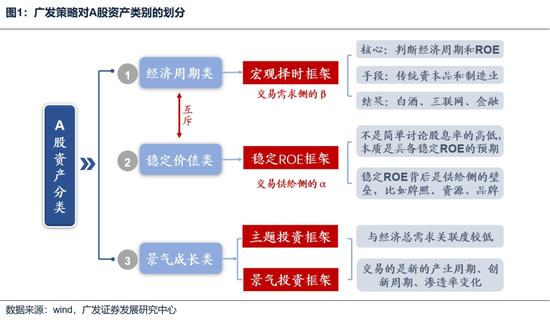

2、在经历了过去一段时间由不可测的微观流动性主导的极致波动后,对风格的探讨,我们还是回到相对更可预测的【基本面预期&实际基本面】二维框架中。与过往一样,我们还是把A股不同类型的资产划分为三个类别:

类别一:经济周期类(ROE随经济周期波动的品种)

类别二:稳定价值类(ROE相对稳定的品种)

类别三:景气成长类(分为主题投资和景气度投资)

3、类别一和类别二实际上讨论的是【经济基本面预期&经济实际基本面】,更偏向于大盘风格。

4、类别三实际上讨论的是【产业基本面预期&产业实际基本面】,如果产业基本面只有预期就属于主题投资,偏向于中小盘风格。如果产业基本面进入实际落地阶段就属于景气度投资,偏向于大盘成长。

那么回到当前,在〖基本面预期&实际基本面〗的二维框架下,如何比较‘经济周期类’、‘稳定价值类’、‘景气成长类’三个资产类别的优劣?

本篇文章为大家详细展开。

一、写在前面

2024年年初以来,市场风格发生剧烈变化,23年跌幅较小或者积累了一定涨幅的小盘股和TMT出现了幅度较大的调整。同时,一些稳定类大盘股却还有不同程度的正收益。

龙年伊始,对后续市场风格的研判可能就变得尤为重要。

在经历了过去一段时间由不可测的微观流动性主导的极致波动后,对风格的探讨,我们还是回到相对更可预测的【基本面预期&实际基本面】二维框架中。

与过往一样,我们还是把A股不同类型的资产划分为三个类别:

① 类别一:经济周期类(ROE随经济周期波动的品种)

② 类别二:稳定价值类(ROE相对稳定的品种)

③ 类别三:景气成长类(分为主题投资和景气度投资)

类别一和类别二实际上讨论的是【经济基本面预期&经济实际基本面】,更偏向于大盘风格。

类别三实际上讨论的是【产业基本面预期&产业实际基本面】,如果产业基本面只有预期就属于主题投资,偏向于中小盘风格。如果产业基本面进入实际落地阶段就属于景气度投资,偏向于大盘成长。

二、如何看待“经济周期类”资产?

这类资产交易的是需求侧的β(内需),核心是对经济周期和A股整体ROE趋势的判断,又可以分为促使经济周期向上的手段(大多集中在资本品和传统制造业),以及经济周期向上过程中受益的方向(主要是白酒、港股互联网、大金融)。

从【基本面预期&实际基本面】二维框架出发:

1、首先,自上而下来看,目前属于部分经济数据的空窗期和基数错位阶段(比如工业企业经济指标、固定资产投资指标等不披露1月份数据,而是合2月数据一并在3月中公布),实际经济基本面情况并不是很容易达成一致。

于是需要讨论的焦点问题,可能还是回到经济基本面预期的维度。

从股债收益差的模型来看,当前股债所反映的经济基本面预期处于异常偏低的状态(-2X标准差附近),但是,异常偏低的状态是否一定能修复,还要看有没有新的变化促使预期的修复。

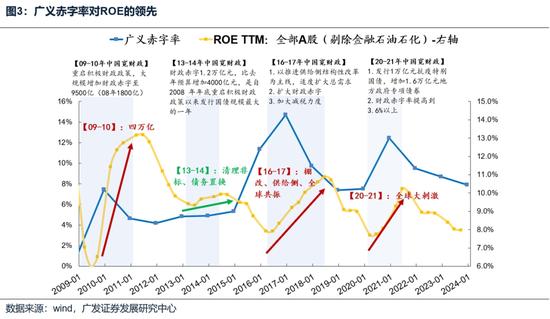

从历史时间序列的情况来看,广义财政赤字率对非金融A股的ROE有较为明显和稳定的领先意义,这意味着如果广义财政赤字率能够有明显的提升,那么市场可能会对未来的基本面(ROE)预期有所改变。

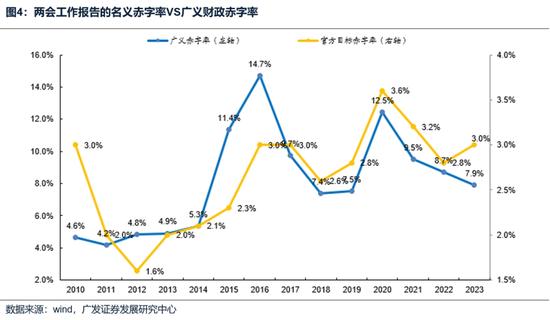

更进一步来看,广义财政赤字率的变化方向,与每年两会公布的名义赤字率的变化方向较为一致,因此,3月初两会政府工作报告公布的名义赤字率就相对比较关键了,这个数字会决定市场对广义赤字率的预期,从而决定对基本面的预期。此前市场对两会名字赤字率的预期大约在3%,对于“经济周期类”资产,这个数字能否提升,是短期需要关注的焦点。

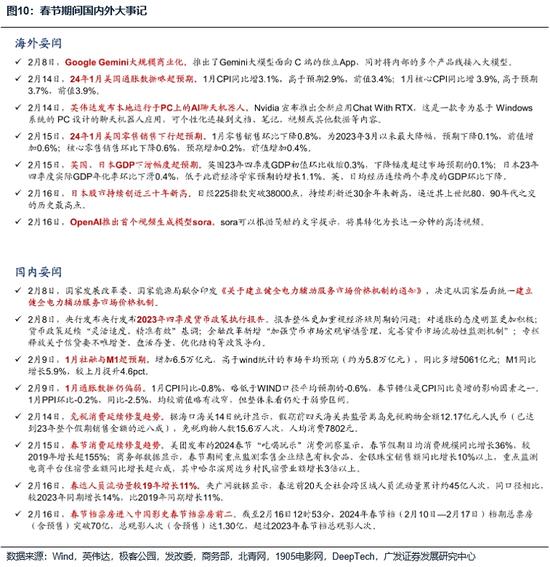

2、其次,从自下而上来看,春节期间,部分消费领域的实际基本面情况表现还不错,可以关注旅游出行板块的机会。

相比于去年,今年的春节消费、出行情况整体有所改善。根据新华网引用的美团2月15日发布的《2024春节“吃喝玩乐”消费洞察报告》:2024年春节假期日均消费规模同比增长36%,较2019年增长超155%。

出行情况则较去年显著回升。根据百度迁徙数据,大年三十-正月初五百度迁徙指数均高于去年,日度同比数据平均数达10.1%。

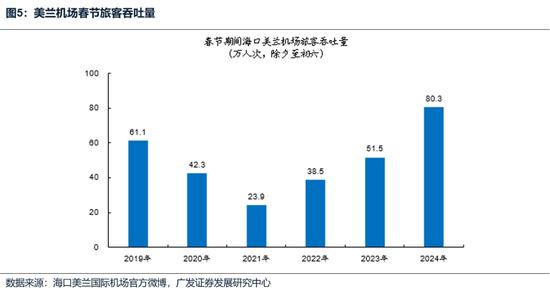

热门旅游目的地延续火爆,“满房”、“机票价格”成春运高频词。以海南为例,根据新华网引用的海南日报数据,截至2月14日,春运以来海南铁路已发送旅客282万人次,同比增加121万人次,增长75.6%;比2019年同期增加70万,增长32.9%。根据choice数据,海南旅游消费价格指数较春节前5周上涨30.7%,19-23年的这一数据分别为19.8%、9.6%、19.0%、33.4%。

三、如何看待“稳定价值类”资产?

这类资产和第一类“经济周期类”资产互斥,可以理解为一枚硬币的两面。其主要交易的是“供给侧的α”,核心是在总需求预期乏力阶段依然能够实现ROE的稳定性。

ROE的稳定性主要来自于供给侧的壁垒(如牌照、资源、品牌),此外也可能来自于较第一类资产更广阔的需求(出海)。无论是供给侧壁垒带来的资本开支收敛、还是出海带来的增量收入,都可以实现利润率和周转率的稳定,从而实现穿越宏观周期的稳定ROE。

我们还是从【基本面预期&实际基本面】二维框架出发:

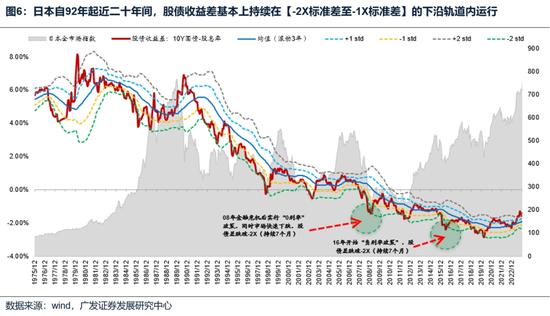

1、长周期维度,如果经济增速处于换挡过程中,那么稳定ROE类型的资产可能就有持续配置的必要。以地产泡沫破灭的日本为例,自92年起近二十年间日本股债收益差基本上持续在【-2X标准差至-1X标准差】的下沿轨道内运行,而鲜有机会向均值或更高位置的突破。这或许是经济增速处于换挡过程中,股债收益差的中长期运行形态。

若用“变异系数”进一步衡量ROE数字的稳定性,1992-2012区间,满足ROE水平高于全市场、同时变异系数低于全市场的行业有5个,均在区间内取得领先市场的超额收益——个人护理和非耐用品、医疗用品、汽车和零部件、零售商、旅游休闲,5个行业在此区间全部取得超额收益。

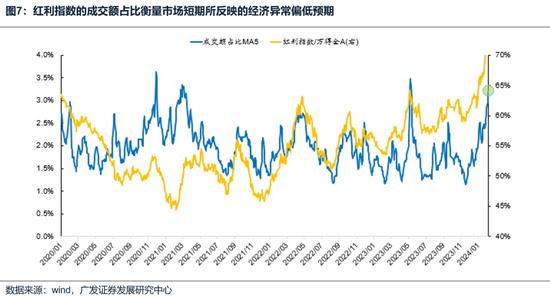

2、短周期维度,在经济复苏初期,市场一致预期因素可能导致【稳定价值类】资产的关注度相对较低。那么如何形容这类资产短期已经反映了非常一致的对长期经济异常偏低的预期呢?这里我们可以借助于板块成交额占全市场的比重,来衡量短期资金的热度,从而侧面反映预期到了什么样的阶段。下图中可以看出,目前成交额占比的位置相对较高,稳定价值类资产更好的加配时点,可以等蓝线的回落。

四、如何看待“景气成长类”资产?

第三类资产与宏观经济波动周期相对脱敏,而交易的是自身的产业周期与创新周期,根据成长产业渗透率发展的不同阶段,可以归纳为早期的“主题投资”和中后期的“景气投资”。

仍然从【基本面预期&实际基本面】二维框架出发:

1、关于主题投资,这类资产交易的是基本面的预期,但是尚未形成实际基本面。这种情况下相关主题内的中小股票会比较活跃。继续关注三大产业的推进情况:清洁能源(氢能、核能)、AI、卫星。

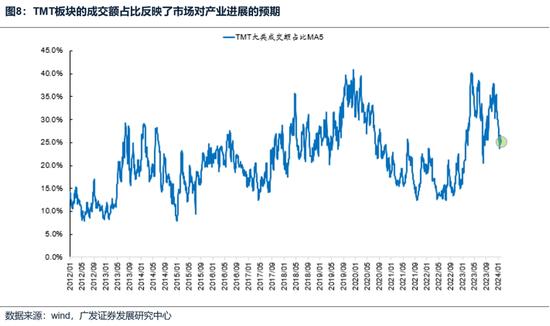

同时,由于这类资产以交易预期为主,因此我们同样可以用成交额占比反映市场对这类资产的预期是否太过领先于基本面的实际情况。比如,在23年,TMT成交额占比有3次达到前期高位,分别是4月初、6月下旬、11月初,对应是三次预期反映过于集中的阶段,最终都带来了TMT板块的调整。当前看,这样的风险并不大。

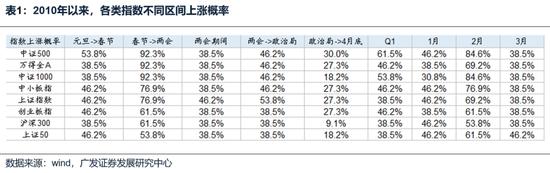

最后,再从日历效应的角度出发,每年的春节到两会,是各类指数,尤其是500、1000指数上涨概率最高的阶段。

2、关于景气度投资,这类资产交易的是实际基本面的情况。

过去两年,景气投资的方法论备受质疑,我们觉得核心不是这个框架失效,更多是经济周期和产业周期同时下行,导致具备高景气的板块太少了。但事后来看,过去两年最亮眼的板块,都属于景气投资的范畴,比如储能、光模块、电动大巴、叉车、天然气重卡。

这些细分领域的共同特点,都是结构性外需的爆发。复盘来看,在日本90-00年国内总需求下台阶的20年中,取得明显正收益的行业只有3个:汽车、精密仪器、医药。共同特点也是优势领域出海。

因此,展望来看,如果后续国内总需求持续低迷,那么结构性的外需爆发仍然是最值得关注的景气方向。先后顺序上优先关注海外渗透率提升的逻辑,其后是海外需求周期的逻辑。

五、核心结论小结:

1、广义财政赤字率对ROE的领先性比较稳定,第一类【经济周期类】资产自上而下关注两会能否提升赤字目标,从而决定基本面预期能否改善。

2、自下而上来看【经济周期类】资产,春节期间,部分消费领域的实际基本面情况表现还不错,可以关注旅游出行板块的机会。

3、长周期维度,在地产销售企稳之前,经济的复苏力度还有待进一步增强,那么第二类【稳定价值类】资产可能就有持续配置的必要。

4、短周期维度,在经济复苏初期,市场一致预期因素可能导致【稳定价值类】资产的关注度相对较低。建议等稳定类资产成交额占比回落后再配置。

5、第三类【景气成长类】中的主题投资,交易的是基本面的预期,但是尚未形成实际基本面。这种情况下相关主题内的中小股票会比较活跃。继续关注三大产业的推进情况:清洁能源(氢能、核能)、AI、卫星。

6、第三类【景气成长类】中的景气度投资,交易的是实际基本面的情况。如果后续国内总需求持续低迷,那么结构性的外需爆发仍然是最值得关注的景气方向。先后顺序上优先关注海外渗透率提升的逻辑,其后是海外需求周期的逻辑。

六、本周重要变化

(一)中观行业

1、下游需求

房地产:30个大中城市房地产成交面积累计同比下降26.69%,30个大中城市房地产成交面积月环比下降51.10%,月同比下降63.97%,周环比下降95.02%。国家统计局数据,1-12月房地产新开工面积9.54亿平方米,累计同比下降20.40%,相比1-11月增速上升0.80%;12月单月新开工面积0.79亿平方米,同比下降11.56%;1-12月全国房地产开发投资110912.88亿元,同比名义下降9.60%,相比1-11月增速下降0.20%,12月单月新增投资同比名义下降23.97%;1-12月全国商品房销售面积11.1735亿平方米,累计同比下降8.50%,相比1-11月增速下降0.50%,12月单月新增销售面积同比下降23.04%。

汽车:乘联会数据,乘用车初步统计:1月1-31日,乘用车市场零售204.0万辆,同比增长58%,环比下降13%。今年以来累计零售204.0万辆,同比增长58%;全国乘用车厂商批发208.0万辆,同比增长44%,环比下降23%。今年以来累计批发208.0万辆,同比增长44%。新能源初步统计:1月1-31日,新能源车市场零售67.0万辆,同比增长102%,环比下降29%。今年以来累计零售67.0万辆,同比增长102%;全国乘用车厂商新能源批发69.0万辆,同比增长77%,环比下降38%。今年以来累计批发69.0万辆,同比增长77%。

港口:11月沿海港口集装箱吞吐量为2347万标准箱,高于10月的2301万,同比上涨3.35%。

航空:12月民航旅客周转量为889.14亿人公里,比11月上升56.98亿人公里。

2、中游制造

钢铁:截至2月16日,螺纹钢期货收盘价为3854元/吨,比上周下降0.36%。钢铁网数据显示,1月下旬,重点统计钢铁企业日均产量196.76万吨,较1月中旬下降2.90%。12月粗钢累计产量6744.38万吨,同比下降14.90%。

挖掘机:12月企业挖掘机销量16698.00台,高于11月的14924台,同比下降1.01%。

发电量:12月发电量累计同比上升7.96%,较11月累计同比下降0.44%。

3、上游资源

煤炭与铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2024年2月5日跌0.53%至905.20元/吨;港口铁矿石库存本周上升1.44%至12948.00万吨。

国际大宗:WTI本周涨5.65%至76.54美元,Brent涨5.39%至81.86美元,LME金属价格指数跌2.98%至3557.90,大宗商品CRB指数本周跌1.12%至271.28,BDI指数上周涨2.33%至1581.00。

(二)流动性

2月4日至2月10日期间,央行共有5笔逆回购到期,总额为17330亿元;8笔逆回购,总额为13590亿元;净投放(含国库现金)共计-3740亿元;净投放(考虑降准置换回笼)共计-3740亿元。

截至2024年2月9日,R007比前周下降18.93BP至1.8524%,SHIBOR隔夜利率下降1.40BP至1.8530%;期限利差比前周下降1.36BP至0.5037%;信用利差下降0.10BP至0.4474%。

(三)海外

美国:本周一公布1月CPI同比为3.10%,低于前值3.40%;1月CPI环比为0.30%,高于前值0.20%;1月核心CPI同比为3.90%,与前值持平;1月核心CPI环比为0.40%,高于前值0.30%;本周四公布1月零售总额环比为-0.83%,低于前值0.40%;本周五公布1月PPI同比为0.90%,与前值持平;1月PPI环比为0.30%,高于前值-0.10%;1月核心PPI同比为1.60%,低于前值1.90%;1月核心PPI环比为0.30%,低于前值0.10%。

欧元区:本周二公布2月ZEW经济景气指数为25.00,高于前值22.70;本周三公布12月工业生产指数同比为1.20%,高于前值-4.60%;12月工业生产指数环比为2.60%,高于前值0.40%。

英国:本周二公布12月失业率为3.80%,低于前值3.90%;本周三公布1月CPI同比为4.00%,与前值持平;1月CPI环比为-0.60%,低于前值0.40%;1月核心CPI同比为5.10%,与前值持平;1月核心CPI环比为-0.95%,低于前值0.59%。

日本:本周四公布第四季度不变价GDP同比为1.00%,低于前值1.70%;第四季度不变价GDP环比为-0.10%,低于前值-0.80%。

海外股市:截至2月8日,标普500相比上周涨1.37%收于5026.61点;伦敦富时跌0.56%收于7572.58点;德国DAX涨0.05%收于16926.50点;日经225涨2.04%收于36897.42点;恒生涨1.37%收于15746.58点。

(四)宏观

1月经济运行数据:中国国家统计局数据,1月份制造业采购经理指数(PMI)为49.2%,比上月上升0.2个百分点,制造业景气水平有所回升。

固定资产投资:2023年1-12月份,全国固定资产投资同比增长3.0%,1-12月新开工项目计划总投资额累积同比下降17.6%,1-12月制造业固定资产投资完成额累计同比增长6.5%,1-12月房地产业固定资产投资完成额累计同比下降8.1%,1-12月基础设施建设投资固定资产投资完成额累计同比上涨5.9%。

进出口:中国海关总署数据,12月出口同比(按美元计)为2.3%,高于前值0.7%;12月进口同比(按美元计)为0.2%,高于前值-0.7%。

社融:1月社融增量6.50万亿元,同比增加5044亿元,社融总量当月同比为8.41%。

外汇储备:中国1月末外汇储备32193.20亿美元,环比减少186.57亿美元。

工业企业利润:1-12月份,全国规模以上工业企业实现利润总额同比下降2.30%,降幅较1-11月份收窄2.1个百分点。

财政收支:12月公共财政收入当月同比上涨-8.42%,公共财政支出当月同比上涨8.27%。

七、下周公布数据一览

下周看点:中国2月中期借贷便利1年期利率、2月中期借贷便利投放、第四季度经常账户差额、1年期贷款市场报价利率、5年期贷款市场报价利率、1月70个大中城市新建商品住宅价格指数同/环比;美国2月Markit服务业PMI、2月Markit制造业PMI;欧元区12月经常项目差额、12月营建支出环比、2月制造业PMI、2月服务业PMI、2月综合PMI、1月CPI同/环比、1月核心CPI同/环比;英国2月制造业PMI、2月服务业PMI;日本1月进口额、1月出口额、2月制造业PMI

2月18日周日:中国2月中期借贷便利1年期利率、2月中期借贷便利投放、第四季度经常账户差额

2月20日周二:中国1年期贷款市场报价利率、5年期贷款市场报价利率;欧元区12月经常项目差额、12月营建支出环比

2月21日周三:日本1月进口额、1月出口额

2月22日周四:美国2月Markit服务业PMI、2月Markit制造业PMI;欧元区2月制造业PMI、2月服务业PMI、2月综合PMI、1月CPI同/环比、1月核心CPI同/环比;英国2月制造业PMI、2月服务业PMI;日本2月制造业PMI

2月23日周五:中国1月70个大中城市新建商品住宅价格指数同/环比

八、风险提示

地缘政治冲突超预期使得全球通胀上行压力超预期;美国经济韧性使得全球流动性缓和(美联储降息时点、美债利率下行幅度)低于预期;国内稳增长政策力度不及预期,使得经济复苏乏力及市场风险偏好下挫等。

本报告发布日期:2024年2月18日分析师:刘晨明 SAC S0260524020001

版权声明

本文收集整理自网络,如有侵权,请联系删除。