IPO怪相盘点:万润新能市值比首发募资额还低 亚虹医药即便退市也赚得盆满钵满

编者按:近期,IPO产业链被投资者质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

自2019年科创板开板暨率先试点注册制以来,A股共有1303家(截至2024年2月16日,下同)企业采用注册制发行制度IPO。

在1303家上市公司中,有3家企业目前的市值低于或等于首发募资额,有18家公司IPO募资额与目前市值相差较小。在这18家公司中,东兴证券保荐的项目数量最多,为4家;中信证券、中金公司和民生证券分别有2家项目上榜。

18家公司中,值得关注的是申报IPO时的“三无”(无营收、无主营产品、无利润且巨额亏损)公司亚虹医药,在上市两年后仍处于巨亏状态,商业化前景不明,目前市值与IPO募资的25亿元相差无几。此外值得关注的是东兴证券保荐的五、六家IPO项目,存在上市前净利润暴增、上市后业绩迅速变脸甚至转亏的共性问题。

万润新能市值比IPO募资额还低 东海证券连创A股最差纪录

wind显示,自2019年科创板开板暨率先试点注册制以来,A股共有1303家企业采用注册制发行制度IPO。其中,中信证券保荐项目最多,为141家(含联合保荐,下同);中信建投、海通证券排名第二、三名,保荐项目数量分别为114家、86家。

在1303家公司中,截至2月16日有582家公司的股价较IPO发行价实现了上涨,占比44.67%;有721家公司股价破发,占比55.33%。1303家公司中,迪阿股份股价跌幅最大,目前股价为23.62元/股,较116.88元/股的发行价下跌78.67%。

股价大幅下跌会带来公司市值的大幅缩水,18家公司目前的市值已经接近IPO募资额,其中万润新能是唯一一家市值比首发募资额还低的公司。

截至2月16日,万润新能的股价为48.04元/股,较IPO发行价299.88元/股下跌了75.71%,公司目前的总市值为60.59亿元,比63.88亿元的IPO募资额还低。

万润新能从一上市就遭到市场广泛质疑,如发行市盈率远超行业均值、上市首日股价严重破发、弃购率高、业绩迅速“变脸”、股价大跌等,详见《万润新能“客大欺店”:超募50亿元独自爽,收割散户和小投行》 《东海证券IPO承销业务创下一项A股最差纪录,保荐“独苗”被质疑拼凑上市》等文章。

据万润新能近日的业绩预告,公司预计2023年亏损14亿-16亿元,与上市前蒸蒸日上的业绩形成鲜明对比。

万润新能的问题,归根结底还是公司在业绩高点以高市盈率、高发行价发行,公司超募近50亿元,而投资者要承受由盈利转巨亏、股价暴跌的苦果。

万润新能IPO的保荐机构东海证券,是一家典型的中小型投行,其保荐的IPO项目通常是小微企业。因保荐万润新能项目,东海证券不仅给自己带来了相当数量的“差评”,自己还因包销+跟投新股而带来较大金额的亏损,可谓得不偿失。

并且,东海证券保荐万润新能IPO还创下了一项最差的A股历史纪录,中一签万润新能新股在上市当日亏损最多。如果打新投资者上市首日不抛售万润新能新股的话,将亏损4.14万元。

截至目前,东海证券保荐的万润新能,是唯一一家市值比IPO募资额还低的公司,又创下一项最差历史纪录。

奥尼电子IPO前迅速扭亏且净利润暴增 上市后业绩立即“变脸”直到亏损

截至2月16日,1303家采用注册制IPO的公司中,有18家公司的IPO募资额已经占到目前市值的80%以上,两者十分接近。

除了上文提到的万润新能,东兴证券保荐的奥尼电子、招商证券保荐的久日新材,目前的市值已经跌到与IPO募资额相当的程度。

首先看东兴证券保荐的奥尼电子IPO项目。wind显示,2021年12月28日,奥尼电子成功登陆创业板,实际募资19.85亿元,超募9.92亿元。

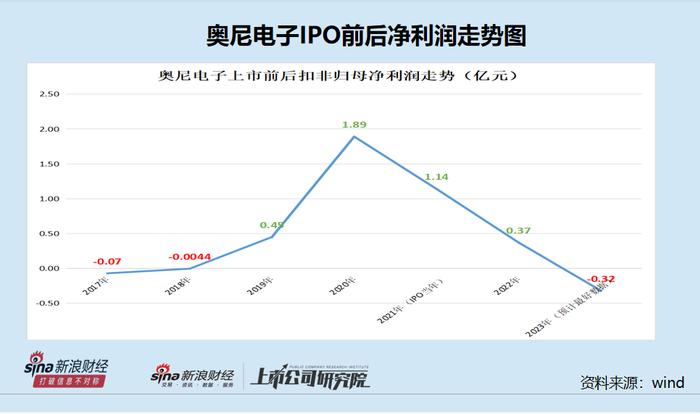

奥尼电子之所以能够超募近10亿元,一个重要原因是公司在业绩高点获得高估值。2017-2020年,奥尼电子分别实现扣非归母净利润-688.27万元、-43.61万元、0.45亿元和1.89亿元,不仅在申报IPO前夕扭亏,还实现了净利润指数级增长。

然而超募近10亿元的奥尼电子,上市当年营收、净利润便大幅下降;2022年公司营收、净利润继续大幅下降;2023年,奥尼电子预告亏损(扣非归母净利润亏损3200万元–3700万元),与上市前的业绩表现形成鲜明对比(详见下图)。

为何奥尼电子上市前后的净利润会有云泥之别?公司是否在IPO前夕美化了利润,进而达到上市标准?这有待时间给出答案。

奥尼电子的业绩“大变脸”在股价上的表现也较为明显。截至2月16日,奥尼电子的股价为17.32元/股,较66.18元/股的发行价下跌73.4%,中小投资者苦不堪言。

而东兴证券,在奥尼电子IPO项目上获得1.63亿元的承销保荐佣金收入,其他中介机构及奥尼电子大股东,也赚得盆满钵满。

截至2月16日,奥尼电子的股票市值已经跌到19.9亿元,与IPO募资19.85亿元相当。

另一家IPO募资与市值相当的公司是招商证券保荐的久日新材,目前股票市值为18.63亿元,IPO时募资为18.54亿元。

2019年11月5日,久日新材成功登陆科创板,发行价为66.68元/股,截至2月16日最新的股价为16.75元/股,较发行价下降73.92%。

久日新材股价大幅下跌也与其糟糕的业绩表现有关。2022年,公司扣非归母净利润为0.16亿元,同比下降87.14%;2023年,久日新材预告亏损0.89亿元—1.06亿元。

除了上文提到的奥尼电子IPO项目,东兴证券保荐的杰美特、和顺科技、爱克股份等公司,目前的股票市值与IPO募资相差无几。

如杰美特,公司于2020年8月24日登陆创业板,是注册制下创业板首批上市公司。然而在上市当年,杰美特扣非归母净利润就同比大幅下降33.15%,2021-2023年连续三年亏损(注:扣非归母净利润为负值,2023年为业绩预告数据),这种上市前后的强烈反差也令人质疑杰美特财务数据的真实性。

又如东兴证券保荐的爱克股份,目前的市值也是跌到与IPO募资接近的程度。上市前,爱克股份净利润连续大幅增长,上市后净利润连续下降,业绩真实性也有待考证。

值得一提的是,东兴证券保荐的泽达易盛科创板IPO项目,成为注册制下欺诈发行第一股。泽达易盛在IPO期间及上市后,连续多年财务造假,目前泽达易盛已经退市,东兴证券也被立案调查。那么东兴证券保荐的其他IPO项目,是否也存在类似泽达易盛财务造假的可能?

亚虹医药一核心产品研发失败 即便退市也赚得盆满钵满

在18家市值与IPO募资额接近的公司中,中信证券保荐信德新材、亚虹医药-U两家公司上榜。其中,亚虹医药申报IPO时属于“三无”公司:无营收、无利润(巨亏)、无成功上市产品。

截至目前,亚虹医药仍处于巨亏状态,公司预计2023年亏损4.01亿元-4.79亿元,比2022年亏损加剧。

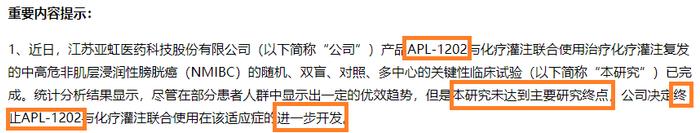

雪上加霜的是,亚虹医药的核心研发产品之一——APL-1202与化疗灌注联合使用治疗化疗灌注复发的中高危非肌层浸润性膀胱癌(NMIBC)的随机、双盲、对照、多中心的关键性临床试验未达到主要研究终点,故公司终止该产品研发。

值得一提的是,上述APL-1202实验是亚虹医药目前管线中最重要也是进展最快的产品之一。上述APL-1202实验失败,对亚虹医药的影响不言而喻,公司股价也在研发失败公告发布后遭重挫(20%的跌停)。

亚虹医药表示,公司预计不会触发《上海证券交易所科创板股票上市规则》第12.4条中关于研发型企业被实施退市风险警示的条件。

即便再过两三年,亚虹医药营收还没达到1亿元且继续亏损,或因股价跌破1元等其他问题退市,公司也赚得盆满钵满,毕竟公司因IPO时募资25.28亿元。

截至2023年三季度末,亚虹医药账面上的广义货币资金(货币资金和交易性金融资产之和)为23.86亿元;而同期公司有息负债(短期借款、一年内到期的非流动性负债、长期借款和应付债券之和)仅0.43亿元,可以忽略不计。

而亚虹医药账面上的巨额资金,主要是IPO募资所得。即便公司退市,账面上的货币资金不会减少,IPO募资也不用退回。

亚虹医药IPO前夕连续亏损,2018-2021年四年合计亏损约5亿元,且在核心研发产品没有上市、无营收的情况下募资超25亿元,市场质疑声音不断。

亚虹医药之所以能够获得超高募资,一个重要原因便是发行价格较高、报价较高,详见《"三无公司"亚虹募25亿背后资本局:中信证券左手抬发行价赚巨额承销费,右手转融通出借》等文章。

目前,亚虹医药的股价为5.5元/股,较IPO发行价22.98元下跌76.07%,这个跌幅仅次于迪阿股份的78.67%,购买亚虹医药股票的中小投资者苦不堪言。而亚虹医药IPO保荐券商中信证券,揽下1.3亿元的承销保荐佣金收入,旱涝保收。

由于亚虹医药登陆的是科创板,IPO时须满足“硬科技”的板块定位。上市满两年的亚虹医药,核心研发产品仍然没有实现大规模商业化、亏损扩大,还有核心产品研发失败,有投资者质疑亚虹医药是否真正满足“技术先进性”的科创板定位要求。

版权声明

本文收集整理自网络,如有侵权,请联系删除。