三无公司智翔金泰上市暴露金鹰基金骚操作?IPO发行抬价与疑踩高被套

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:智翔金泰核心产品申请上市在即,公司股价并未爆发式增长,而是仍处于破发状态,这背后或折射出两大问题,第一,核心产品在巨头环伺与集采降价等因素下,公司的自身业务投资逻辑是否足够硬核?第二,三无公司上市高募近35亿,IPO后股价破发又是否意味着公司定价过高?值得注意的是,在智翔金泰上市前后,作为专业机构的金鹰基金疑似出现系列“骚操作”,一边IPO发行高溢价抬轿后割肉离场,一边股价反弹后又再次追高或可能再次被套。

近日,智翔金泰上市后发布首份业绩预告,2023年进一步亏损。公告显示,预计2023年全年归属净利润亏损7.27亿元至8.71亿元,同比增加 26.21%到 51.18%。

对于亏损原因,公司表示产品均处于在研阶段,尚无产品获批上市产生销售收入。综上,公司预计2023年度归属于母公司所有者的净利润及归属于母公司所有者的扣除非经常性损益的净利润均为亏损,且亏损较上年预计增加。

需要指出的是,公司2023年6月20日在上交所科创板上市,属于典型的“三无公司”,即无产品、无收入、无利润。

三无公司投资逻辑不够硬?竞争激烈与集采降价

智翔金泰主营业务为抗体药物的研发、生产与销售,在研产品为单克隆抗体药物和双特异性抗体药物,主要产品12个,均为自主研发,覆盖自身免疫性疾病、感染性疾病、肿瘤等治疗领域。目前各项新药研发项目有序推进。其中,公司核心产品赛立奇单抗(GR1501)为国内企业首家提交新药上市申请的抗 IL-17A 单克隆抗体药物。

抗IL-17A单抗对于银屑病患者的治疗效果显著,获得医生和患者的认可,使其成为未来治疗银屑病的重要药物之一。

然而,这个赛道异常拥挤。智翔金泰的核心品类不仅需要直面与产品已上市的巨头竞争压力,同期也将遭遇在研竞品的追赶压力。

目前,全球范围内共上市5款靶向IL-17/IL-17R的大分子生物药,包括司库奇尤单抗(Secukinumab,Cosentyx诺华)、依奇珠单抗(Ixekizumab,Taltz礼来)、布罗利尤单抗(brodalumab)、尼塔奇单抗(Netakimab,Efleira)和比吉利珠单抗(Bimekizumab)。

与此同时,公司也遭遇在研竞品的激烈竞争。2023年3月25日,智翔金泰的赛立奇单抗注射液药品上市许可申请获国家药监局受理;2023年4月27日,据CDE官网显示,恒瑞医药自主研发的IL-17A单抗——夫那奇珠单抗注射液(Vunakizumab,SHR-1314)的上市申请获得国家药监局受理,拟定适应症为治疗适合接受系统治疗或光疗的中重度斑块状银屑病的成人患者。

此外,康方生物和三生国健的IL-17类药物III期临床都取得成功,2023年12月1日,康方生物(9926.HK)宣布公司自主研发的新型人源化IL-17单克隆抗体古莫奇单抗(AK111)治疗中、重度斑块型银屑病的关键注册性Ⅲ期临床研究达到包括PASI100和sPGA0/1在内的全部疗效终点;同日,三生国健(688336.SH)宣布,公司自主创新研发的重组抗IL-17A人源化单克隆抗体注射液(608)治疗成人中重度斑块状银屑病的关键注册性Ⅲ期临床研究达到主要疗效终点(PASI 75和sPGA 0/1)、全部关键次要疗效终点(PASI 90、PASI 100和sPGA 0)和所有次要疗效终点。

综上可以看出,智翔金泰不仅需要直面巨头竞争压力,同时,从上市申报进度看,竞品恒瑞节奏上狠狠咬住智翔金泰,且并未与其出现过于悬殊的竞争差距。以IL-17抑制剂方面药物疗效对比数据看,诺华的司库奇尤单抗PASI75(12周数据)应答率为77-82%,礼来则为87-90%,恒瑞则为86.5%,三生国健为100%,智翔金泰为91%。

在产品差距不大情况下,相比恒瑞医药的销售网络优势,智翔金泰投资价值几何,这或值得投资者仔细推敲。

与此同时,随着国产竞品涌现,在集采降价压力下,其投资者逻辑是否将进一步被打折扣?公开资料显示,2023年最新医保目录中,司库奇尤单抗价格已经降到870元每支。而此前依奇珠单抗的价格,也已经降到1218每支,这是否会压制该赛道相关产品定价?业内人士预测,国产IL-17A上市价格预计在650元左右,这又是否与国际巨头具有性价比优势呢?这一系列的疑问均值得我们持续关注。

暴露金鹰基金骚操作?IPO发行抬价与踩高被套

根据wind数据显示,公司原计划预计募资41.61亿元,而实际募资为34.73亿元,募资较原计划出现缩水。

需要指出的是,尽管公司募资缩水,但公司仍然属于估值较高定价发行。

公司和保荐机构海通证券根据初步询价结果,综合评估公司合理投资价值、可比公司二级市场估值水平、所属行业二级市场估值水平等方面,并充分考虑网下投资者有效申购倍数、市场情况、募集资金需求及承销风险等因素,协商确定本次发行价格为37.88元/股,发行市研率 30.56 倍,高于行业市盈率的 25.29 倍,对应发行后估值为138.90亿元。

公司高定价背后,出现部分机构高报价现象。其中金鹰基金疑似“高价”打新被套割肉离场。

在智翔金泰有效询价过程中,金鹰基金报价靠前,其IPO申报价为49元/股,较发行定价溢价率近30%。

然而,智翔金泰上市首日,投资者用脚投票,公司股价跌破发行价。2023年6月20日,智翔金泰开盘即破发,报35元跌7.60%,当天跌10.19%,成交9.47亿元,换手率32.44%,总市值124.7亿元。智翔金泰总股本3.6668亿股,其中网上发行2632.35万股,发行价格为37.88元/股,网上投资者认购股份2218.2万股,涉及金额8.4亿元,弃购414.15万股,弃购金额达1.57亿元,弃购率达15.7%。

颇为巧合的是,在智翔金泰跌破发行价时,金鹰基金疑上市不久便卖出。Wind数据显示,在机构持仓中,2023年二季度,金鹰基金持仓“新进”114万股,而同期三季度金鹰基金却并未出现机构持仓名单中,至2023年四季度后,其又新进100万股。需要指出的是,智翔金泰于去年二季度6月下旬上市,上市后股价持续下挫,反弹高点仍然处于破发状态。至此,让人疑惑的是,金鹰基金打新有没有割肉离场?

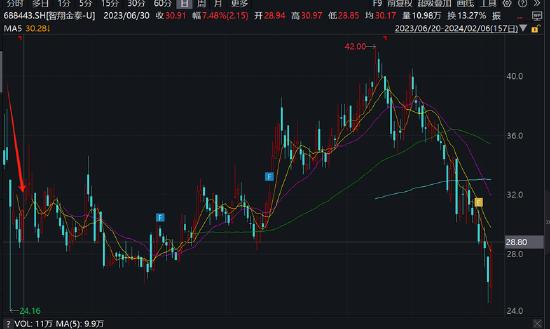

智翔金泰自去年四季度,公司股价持续反弹,高峰时超42元/股,一改跌破发行价的困局。颇为意外的是,金鹰基金在公司股价高涨时又新进智翔金泰百万股。在智翔金泰四季度股价走高后,公司股价又出现持续下挫趋势,目前,公司股价仍处于破发状态。至此,让人疑惑的是,金鹰基金追高智翔金泰时究竟有没有被套?

值得注意的是,金鹰基金新进智翔金泰是通过旗下金鹰医疗健康产业C(004041.OF)进行购买。该产品基金经理为欧阳娟,其将智翔金泰买成第八大重仓股。需要指出的是,金鹰医疗健康产业C产品业绩表现业内垫底靠后,近三年540只产品中排名528,收益率为-61.2%,而同期沪深300为39.61%。

更让人震惊的是,金鹰基金该只产品还曾一度重仓问题公司。2023年一季度,该产品将人福医药买成第九大重仓股。

然而,人福医药属于问题公司,上交所信披等级结果,人福医药已连续两年被评为“D”。 2022年以来,人福医药多次信披违规,被证监会、交易所采取监管措施。2023年2月,因存在非经营性资金占用、大额违规减持股份、重大交易未履行董事会审议程序及信息披露义务、定期报告财务数据披露不准确等违规行为,上交所对人福医药及相关责任人公开处罚。至此,金鹰基金豪赌问题公司,相关风控是否合规?这又是否折射出基金经理有没有信托责任?这背后有没有道德风险?对此,我们将持续关注。

版权声明

本文收集整理自网络,如有侵权,请联系删除。