量化“惊魂”24小时:已有私募连夜改策略,未来何去何从?仍有三大疑问待解

沪指5连阳,市场流动性危机解除,灵均被罚一记“回旋镖”,却再次将量化交易推上了舆论的风口。

经历了净值大幅回撤、客户赎回系列压力之后,微盘股大涨了两天,不曾想,量化私募巨头灵均被罚前后24个小时,才是量化真正的“至暗时刻”。

从流言再起、灵均处罚出炉、深夜道歉,引发整个行业关于量化“何以至此”,又将“何去何从”的大讨论,财联社记者对量化长期跟踪观察,并采访多家机构,复盘了量化24小时,以及行业依然存在的三大疑点。

量化何去何从?行业三大疑问

随着灵均的处罚,网传有量化私募人士称“中国股市量化基金收摊了”,这种的言论随即被涉事方否认。

不可回避的是,新闻事件的发酵后,关于量化的大讨论再次拉开帷幕:业内复盘量化史无前例的悲剧是如何酿成的?投资者疑问“大幅回撤之后量化还能投吗?”,亦有人士再次提及2023年的828事件,重提量化砸盘。

也有资管人士认为,量化监督需要把短线交易设置资本利得税提上日程。

首先,量化交易下单时规模如何把握?

此前程序化交易新规明确了高频交易为监管重点:即最高申报速率达到每秒300笔以上或者单日最高申报笔数达到20000笔以上的,交易可以视情况采取调整异常交易认定标准。在此次沪深交易所对灵均的处罚公告中,缘由为“短期集中大量下单,占期间市场成交额的比例较高,引发指数的快速下挫,严重影响了交易秩序”。

有量化私募表示,即便不是高频交易,量化每天滚动交易频率也不少,一般是开盘卖出,回笼资金再买入,从现在监管方向来看,除了避免高频交易,还要考虑是否会影响指数表现。

其次,量化是否就此“收摊”?如何平衡收益与风险?

在业内看来,量化私募此次风险并非没有迹象,不过多数人选择了蒙眼狂奔。

某量化私募表示,在去年公司就调整了策略,原因在于当时意识到中证500的风险很大,不具备性价比,但是市场的狂热掩盖了指数原本已经没有超额的风险,看着风险带来的超额与收益,如何平衡?

上述人士表示,在当时,风险还没有显现,不做这一部分超额,带来的是业绩跑输、投资者抱怨,时至今日再复盘就会发现,理性面对300,500,1000的超额,接受阿尔法的衰减,这是客观规律,试图用迭代这样的投机取巧去追逐虚假的超额,终究是昙花一现,更坏的结果是遭到反噬。

但是,面对巨大的诱惑,市场上又有几个机构能够预判风险?又敢于做出调整?多数情况下是极端风险来临,做不到全身而退。

第三,DMA当下规模有多大?4倍杠杆撬动了市场多少资金?

不可否认的是,有量化私募对节前限制DMA交易颇有微词,也有机构将净值回撤归咎于此。事实上,在复盘此次微盘股的急跌中,DMA限制交易对产品的冲击几何?业内并无定论。

有业内人士表示,微盘股的流动性危机引发路径非常清晰,由雪球敲入触发,雪球对冲盘卖出期货,多头则因等待风险释放选择了观望,继而引发了贴水走阔,多米诺骨牌效应传导,量化中性策略平仓卖出中证500和中证1000成分股。随后,监管在融券等举措加速了小微盘的下跌,流动性危机真正开启,高杠杆DMA爆仓,DMA被限制从2月5日开始,到当月8日解除,共计4天。

量化净值的跌幅来看,是从今年1月万得微盘指数下跌开启,在春节前最后一周达到触及最大回撤,个别产品单周跌幅超过20%。在多数观察人士看来,限制卖出加剧了净值回撤,但并不能把回撤全归到监管举措上。

此外,值得注意的是,关于券商是否可以限制量化私募的卖出,事实上在2023年的程序化交易中有明确的说明,加强会员(券商)的前端管理中,交易所提出,客户程序化交易可能影响交易系统安全或者正常交易秩序的,会员(券商)可以采取拒绝其程序化交易委托、撤销相关申报等措施。

从春节前最后一天至今,小微盘开启了反弹,4个交易日,万得微盘股指数涨幅已经接近30%。微盘行情依然值得期待的同时,DMA规模有多少?高杠杆又带来哪些潜在风险?值得行业关注。

对于DMA规模,业内推测截至去年年底,存量规模或已达到千亿,算上4倍杠杆,撬动市场资金约为4000亿到5000亿左右。

对于市场的冲击有多大呢?某机构分析估算,规模到换手有一定的递减效应,观察来看,百亿私募在5亿的时候换手率可以做到200倍,40亿的时候大约120倍,百亿规模换手率约在30到40倍之间,由此也参考DMA的换手率情况。回归到监管所提“在一些时点也存在策略趋同、交易共振等问题,加大市场波动”,也是有迹可循。

量化前24小时全复盘

第一阶段(2月20日12:00-15:00):山雨欲来,流言满天飞

2月20日中午开始,一个量化私募巨头传言合集的链接在社交平台传播,传言掺杂着“大几千亿量化产品清盘、自营盘巨亏15亿、DMA欠款60亿、公司破产甚至跳楼”,传言主体涉及幻方投资、明汯投资、九坤资产等多家头部量化私募机构。

这些春节前的传闻再次以合集的形式传播愈演愈烈,财联社记者向多家量化私募及第三方机构人士求证了解到,此次微盘流动性危机导致一些产品净值回撤,也的确有产品遭遇较大赎回压力甚至清盘,但是不存在“大几千亿产品清盘”。有公司直言:“上述截图系谣言,春节前就有了破产、跳楼等说法,这些极端说法并不属实。”也有头部量化私募表示,公司旗下并没有DMA产品,更不存在欠券商巨额款项问题。

第二阶段(2月20日15:00-24:00):处罚落地,监管对量化定性

满天飞的留言求证还在路上,监管的处罚把讨论推向了高潮。值得注意的是,这是去年9月程序化交易新规后,首次落地处罚决定,被处罚对象是量化私募巨头灵均。

2月20日下午17点03分:深交所公告称,深交所在交易监控中发现,9:30:00至9:30:42,灵均投资42秒内名下多个证券账户通过计算机程序自动生成交易指令、短时间内集中大量下单,卖出深市股票合计13.72亿元,期间深证成指快速下挫,影响了正常交易秩序。深交所决定,暂停灵均账户交易三天,并启动公开谴责纪录处分程序。

17点40左右,上交所也公告,因灵均一分钟之内大量卖出沪市股票合计11.95亿元,采取了暂停三天交易以及公开谴责纪录处分。

19点05分,沪深交易所分别发布量化交易报告制度平稳落地,这也是监管在程序化交易新规以来,首次以“量化交易”为明确主体发布公告,两交易所口径一致,给量化交易予以定性:量化交易在有助于为市场提供流动性,促进价格发现的同时,量化交易特别是高频在一些时点也存在策略趋同、交易共振等问题,加大市场波动。

随后,交易所表示,将以六大举措持续加强对量化交易特别是高频交易的监测分析。

一是严格落实报告制度,明确“先报告、后交易”的准入安排;

二是加强量化交易行情授权管理,健全差异化收费机制;

三是完善异常交易监测监控标准,加强异常交易和异常报撤单行为监管;

四是加强对杠杆类量化产品的监测与规制,强化期现货联动监管。

五是进一步压实证券公司客户管理责任,完善与证券业协会、基金业协会的自律管理协作机制,加强对量化私募等机构的交易监管等等。

六是交易所将加强与香港交易所的沟通,按照内外资一致的原则,明确沪港通北向投资者的报告安排,将北向投资者量化交易纳入报告范围。

多家量化私募也开启了自证与澄清,晚上21点24分左右,有媒体报道称量化巨头幻方否认旗下产品清盘,并表示公司从未做过任何DMA杠杆交易。

晚间,世界前沿资产、玄信资产、龙旗基金等量化私募近期的产品运作说明与道歉也陆续被报道,多数量化四倍表示,接下来将加强风控约束,降低风险暴露敞口。

第三阶段(2月21日0:00-8:00)被罚机构灵均深夜致歉

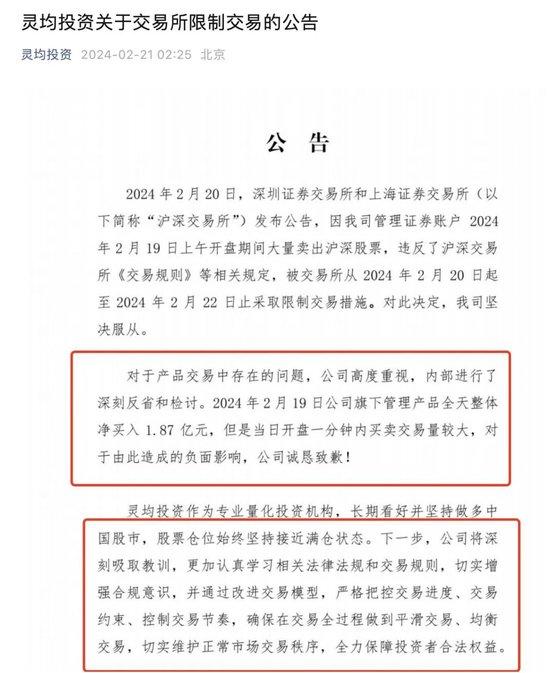

2月21日凌晨2点25分,灵均投资发布关于交易所限制交易的公告,表示“坚决服从”,深刻检讨,并向投资道歉。

灵均投资在公告称,就沪深交易所被采取的限制交易措施,公司坚决服从。对于产品交易中存在的问题,公司高度重视,内部进行了深刻反省和检讨。

公告也对处罚当天的交易做出了解释与说明:2024年2月19日灵均旗下管理产品全天整体净买入1.87亿元,但是当日开盘一分钟内买卖交易量较大,对于由此造成的负面影响,公司诚恳致歉。

公告同时提到,灵均投资作为专业量化投资机构,长期看好并坚持做多中国股市,股票仓位始终坚持接近满仓状态。下一步,公司将深刻吸取教训,更加认真学习相关法律法规和交易规则,切实增强合规意识,并通过改进交易模型,严格把控交易进度、交易约束、控制交易节奏,确保在交易全过程做到平滑交易、均衡交易,切实维护正常市场交易秩序,全力保障投资者合法权益。

第四阶段(2月21日8:00-12:00)证监会强调量化监管“后续将成熟一项、推出一项”

在交易所出手之后,证监会也对量化的监管进行了释义与强调。综合多家媒体报道显示,证监会市场监管一司表示,证监会一直关注量化交易的发展和监管,近年来陆续推进了诸多工作,包括将量化交易纳入证券法规制范围、建立头部量化机构的数据采集机制、加强量化交易监测分析、建立程序化交易报告制度、加强私募融券监管等。

下阶段出台的量化交易监管系列举措,将成熟一项、推出一项,并充分加强跟市场各类投资者沟通交流,把握好工作节奏和力度,促进量化交易规范健康发展,维护市场稳定运行。

“本次量化交易监管重点放在高频交易上。”上述人士进一步表示,从国际经验来看,境外市场普遍对量化交易特别是高频交易实施更为严格的监管,以防范对市场秩序造成负面影响。

德国、日本等以成文法的形式对量化交易集中规制,对高频交易者实施准入注册管理。德国规定了对算法交易和高频交易的定义和特征、交易所收费、交易监控指标、系统要求等;日本专门针对高频交易行为人的监管制定发布了监管指南。

美国等市场限制高频交易者获取交易信息的速度,降低信息不对称,确保投资者订单能够获得最优执行,同时明确禁止任何市场参与者参与、指定或意图进行破坏性交易行为,包括伴随高频交易兴起而出现的“幌骗”等市场操纵行为。

对于当下执行的量化交易的专门报告制度,监管强调,目前存量投资者实现了“应报尽报”,增量投资者“先报告、后交易”。未经报告的投资者不能进行程序化交易,这相当于首先让投资者“有照驾驶”,为及时发现违规行为、做好实时监控提供了制度条件。

版权声明

本文收集整理自网络,如有侵权,请联系删除。